检修影响可控,全年20%增速依旧可期

发布日期:2018-08-28 浏览次数:17021次

作者:啊咪老师 时间:2018年8月27日

2018年的上半年,港股市场不平静,开年是梦幻般的暴涨1月,然后就是半年漫长的阴跌,期间穿插着各种政策风险的原地爆炸,“毛衣战”升温,光伏补贴退坡,机场建设费的返还取消,疫苗事件的爆发,教育板块《民促法》的修订案等等,上半年不踩个雷都不好意思说自己是价值投资者,然后,当以为已经黑到不能再黑的时候,疫苗事件的余波再次升温,毕姥爷被免职又引起医药股的一轮杀跌...

今年的行情啊,突出一个惊喜,强调一个意外...

今年新进港股通的康臣药业(1681.HK)也很水逆的中招了。

一、Q2滑铁卢

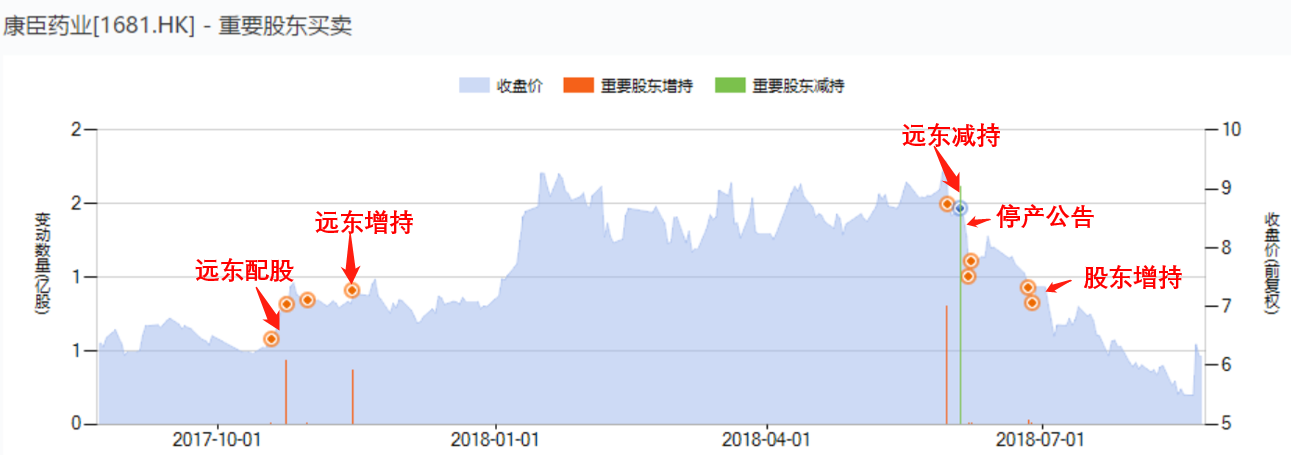

2017年年初,康臣药业以3.837元/股回购弘毅手中的15%股权,耗资5.6亿,到11月以6.6元/股向远东宏信(3360.HK)配售4358.5万股(约总股本5%),融资2.84亿,这一波财务操作很完美,低位回购,高位配股,增厚股东权益。随后,远东宏信在场外接了一部分弘毅退出的股数,在2017年财报的时候,远东宏信持股比例提高到9.22%。

到了2018年就是浩浩荡荡的去杠杆运动了,5月14日,商务部发布了《关于融资租赁公司、商业保理公司和典当行管理职责调整有关事宜的通知》,确认自4月20日起,上述金融行业的监管职责正式移交银保监会履行。意味着,融资租赁业务划归至银保监会管理,那么监管收紧或将是大势所趋。

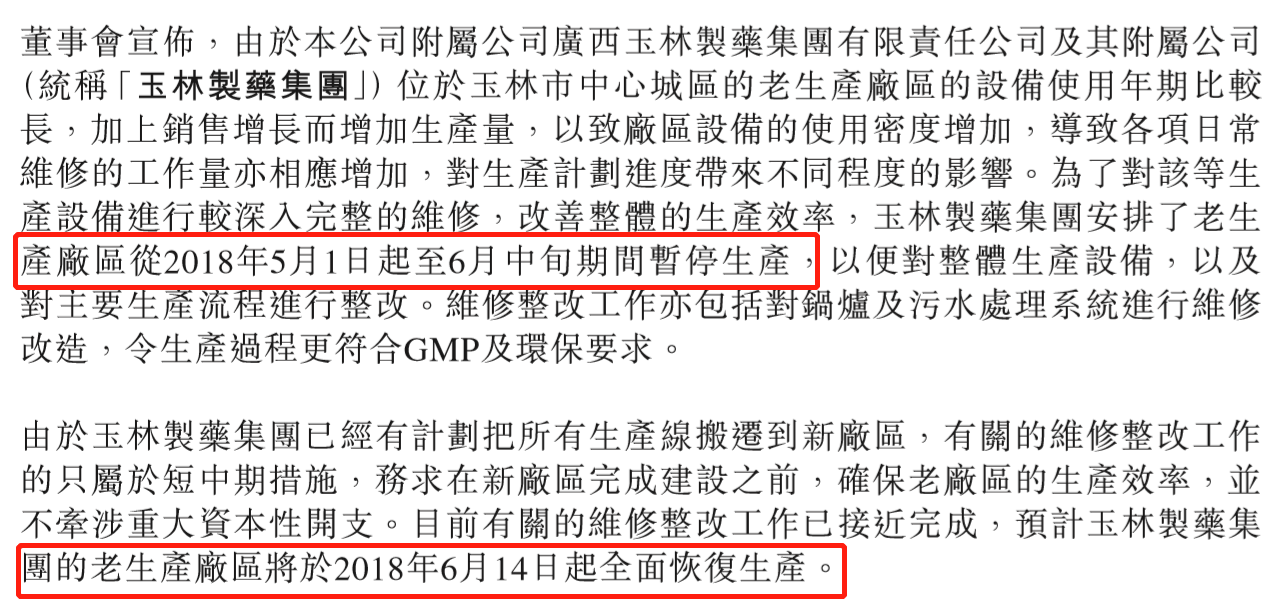

随后,5月31日,远东宏信以8.55元/股的价格把手中的持股都清掉了,持股半年多回报近30%,很舒服了,所以那天股价放了天量大跌8.12%,但是基本还是撑住了。然而,几天后,6月5日,上市公司公告工厂检修事宜,从5月1日开始停产检修,预期到6月14日全面恢复生产。如果股东减持还只是股价问题,那工厂检修就是实打实的影响业绩了,即使考虑渠道库存的因素,玉林1个月左右的营收影响肯定是有。

前有机构减持,后有检修公告,这种节奏,像我们这种阴暗的人当年免不了有点阴暗的想法了...

远东减持的时候股价还能稳在高位平台,检修公告后直接就打穿了,随后股价随着弱市一路缩量下行,虽然期间公司高管安郁宝、黎倩都有出手增持,但是也顶不住弱市的市场情绪。

6月14日,工厂如期恢复生产,上市公司还组织了一波现场调研,期间提及今年计划新增四条核心产品的生产线,其中,酊剂制剂两条(供正骨水等生产,预计7-8月开始吊装),固体制剂两条(供湿毒清胶囊和鸡骨草胶囊等生产,目前正在吊装调试),预计新增产线和原有升级可以新增产能4亿人民币达到12亿人民币。

随后进入业绩期前的静默期,股价就风平浪静一路无量跌。

二、中报的逆袭

8月21日中午,康臣药业公布上半年业绩,营收8.69亿元,同比增长13.0%,毛利为6.52亿元,同比增长12%。归母净利润为2.19亿元,同比增长18.5%,每股基本盈利为0.2564元,不派息。

按产品系列分类,肾科药物销售同比增长约15.7%,其中尿毒清颗粒仍然是公司的核心产品,维持在肾病口服现代中成药的领先地位;医用成像对比剂销售同比增长约3.7%,仍然稳占国内磁共振成像对比剂市场的前列;骨科药物销售同比增长约33.1%;皮肤科药物销售同比增长约4.6%;妇儿药物销售同比增长约15.1%及其他药物销售同比下降约3.9%。

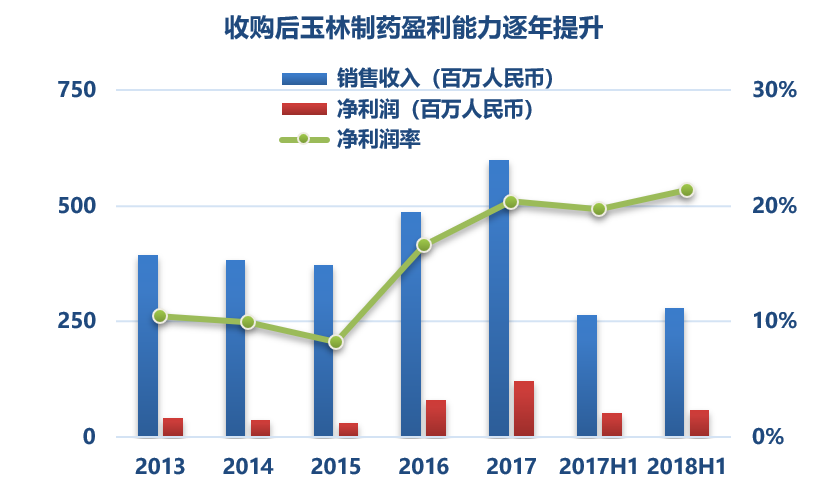

原康臣体系的尿毒清在医保乙转甲后,维持业务的稳健增长趋势,成为集团的现金牛业务;医用成像业务受新产品注册进度的影响,维持低位数的增长。玉林今年业务增速整体表现受停产影响,营收增速只有6.1%,但利润增速有14.9%,各产品线表现比较分化,骨科类的表现依然强劲,但是皮肤科的增速开始放缓,妇儿药增速回归正常增速。

自2016年7月收购玉林制药至今经营情况持续改善,净利率从不到10%逐步提升到进20%,上半年净利率提高到21.3%的水平,体现出康臣在并购及投后管理方面的能力。

2017年10月,玉林制药启动在国内A股上市可行性的研究与筹备工作,从今年业绩会管理层的反馈来看,A股发行政策不确定性非常大,还在持续的做沟通,同时不排除借壳或者先到新三板挂牌的可能,同时根据2017年年报的指引,新的玉林生产基地规划用地600多亩,计划总投资额逾人民币10亿元,预期产能将是目前的6倍。

从管线结构来看,康臣体系以尿毒清为首的品种依然是现金牛,玉林体系的品种才是业绩弹性的来源,中报出来之后,即使有停产的影响,玉林也稳住了增长,H1的利润增速18.5%,全年要维持20%的利润增速指引还是可能的。

在管线之外,细看各项财务指标,应收余额下降13.4%至8.4亿,库存余额下降11.5%至1.76亿,经营性现金流大幅改善,同比增长427.8%至3.92亿,财务指标的改善也比较显着。

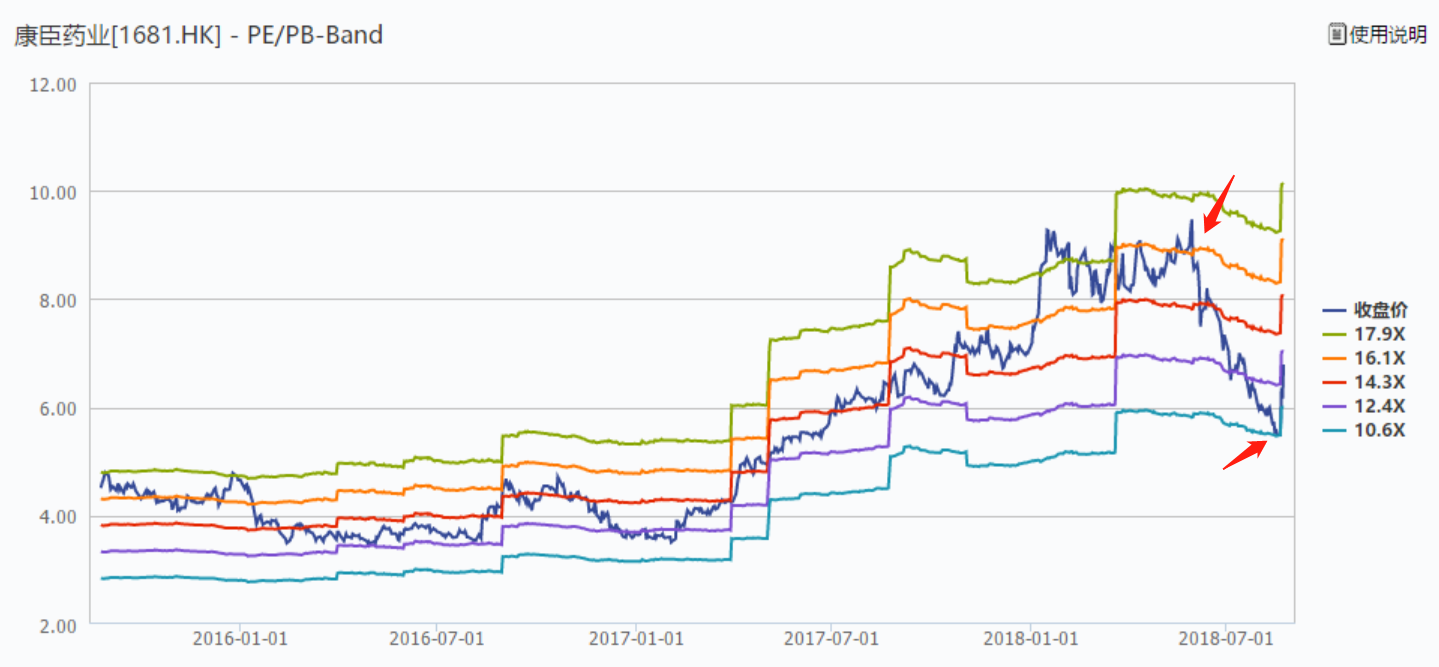

中报唯一不如意的地方就是没有派息,根据业绩会的指引,预留点现金在现在的经济环境可能有比较好的并购机会,再者如果玉林需要借壳也需要资金,除此之外,这份财报能够打消之前“减持+检修”的阴暗想法,动态市盈率不到10倍,过去三年估值的下限区间,股价自然就触底反弹了。

三、中药的出路

不到3个月,不放量的情况下跌了40%,估值从16倍左右杀到10倍左右,这已经不是单纯能用那些阴暗的想法来解释的了,某种程度上也体现出市场对中药股的偏好的变化。

后医改时代下,医保资金支付压力凸显,“医保控费”对国内医药企业现有的处方药业务模式形成冲击。随着医疗服务向公共服务定位转变,公共财政成为医疗支付主体,医改深化后,对于相关方而言,药品从收入项变为成本项,使得降价成为招标的主旋律,处方药面临准入和价格维护困难。

曾经极具“中国特色”的中药企业的业务都受到了剧烈的政策冲击,像步长制药(603858.SH)这种中药注射液龙头在A股都跌到15倍的市盈率左右,中药再想走大处方的路子不现实。

中医中药有几千年文化的传承,具备深厚的社会文化基础,受众人群广泛,国家对中医药发展一贯秉持扶持和促进的态度,“健康中国”战略明确提出“坚持中西医并重,传承发展中医药事业”。作为中国的国粹,传统文化中不可或缺的部分,政府是不可能放弃中药的,而且中药也有着良好的群众基础,中药不是没得做,关键是找到路子。

目前看到比较好的发展路径不外乎就是:1)沿着中药现代化发展的中药配方颗粒;2)还有就是离开处方市场转战消费品属性更强OTC市场。

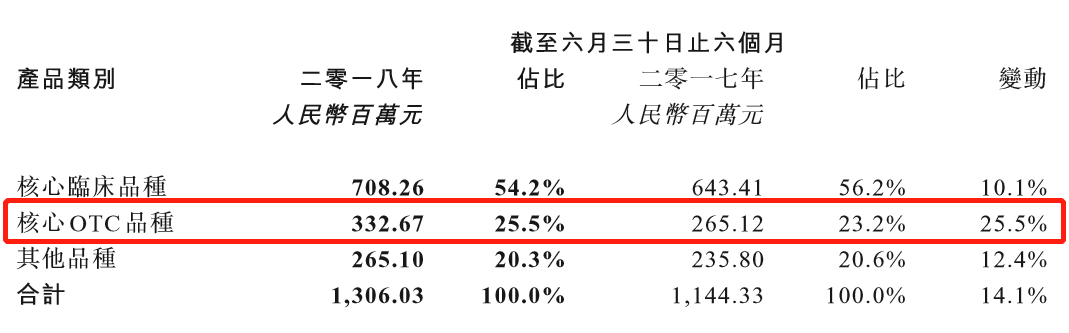

可以看到各大中药企业的OTC板块都比其他板块表现好,像中国中药(570.HK)的中报,OTC板块增速有25.5%,远比处方药板块快。

回看另一个中药企业康恩贝(600572.SH),在Q1财报中,大品牌大品种工程项目的品牌产品累计实现销售收入12.80亿元,同比增长81.85%,“康恩贝”牌肠炎宁系列产品、“金笛”牌复方鱼腥草合剂、“康恩贝”牌三七药酒销售收入分别达到2.03亿元、1.41亿元、0.19亿元,同比增长分别达到135.78%、385.92%、481.39%...

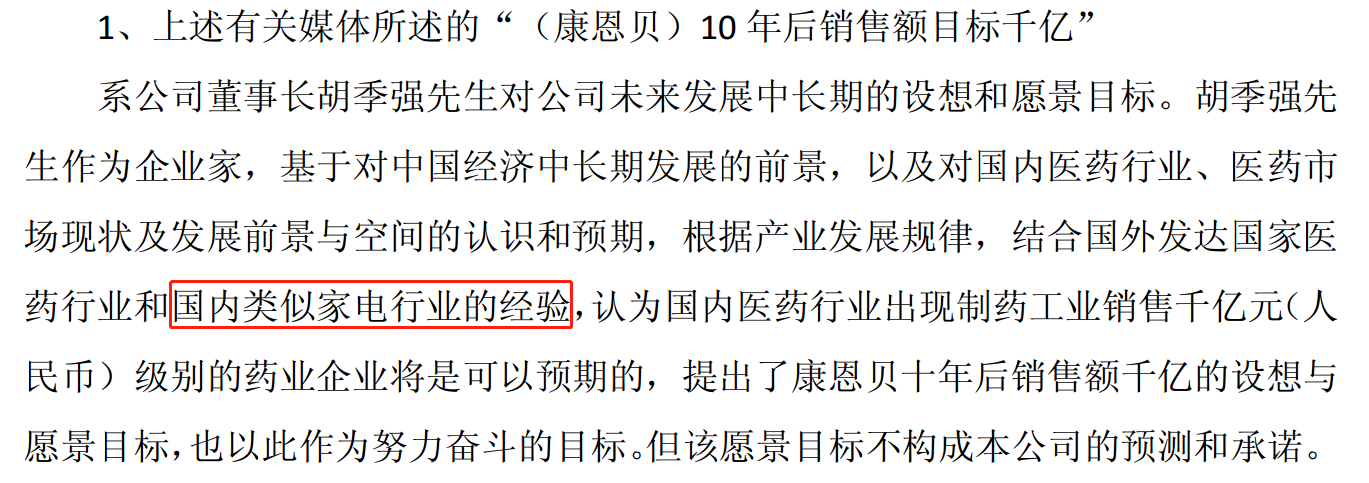

OTC板块确实很强势,除了Q1的流感因素之外,还是要探究下是什么带来了这个增速,还是要回到故事开始之初,去年康恩贝董事长嘴炮的时候,澄清公告中提到一句“国内类似家电行业的经验”,但是往上上找不到关于这个的线索,医药怎么和家电搞上关系了?这个画风很清奇...

恰巧,我看东西比较杂...可以猜到胡老板想说啥...

OTC板块,其实就是消费品的逻辑,因为最终的有效是消费者直接感知的,所以教育消费者就可以了,不用教育医生,而在教育中国消费者方面,中药有着源远流长的信任基础...

所以在产品质量过硬的情况下,打法按照消费品那套“大投放+大渠道”,谁用谁知道...

家电领域的大拿徐春老师的《当我们在买消费股,我们到底在买什么?》你值得拥有,看完相信你更能理解那句“国内类似家电行业的经验”。

此时此刻的OTC市场,主要线下渠道零售药店正在进行剧烈的收敛,线上渠道早已经收敛但仍未成熟,当渠道在快速收敛的时候,往往会加速大品牌的产生,回看家电历史,美的、格力、海尔的崛起与苏宁、国美的崛起是同步的,渠道收敛了,大厂家的广告投放效率会大幅提高,在产品力之外的投放能力就是新的门槛。

商务部数据统计显示,2017年药品零售市场销售额为3987亿元,同比增长9.0%,增速下降0.45个百分点,2017年12月31日全国药店总数预计达49.96万家。截至2016年,零售连锁率49.37%,销售额前100位的药品零售企业门店总数5.43万家,占全国零售药店门店总数的12.2%;销售总额1070亿元,占零售市场总额的29.1%。药店零售行业在加速证券化,上市集团军的并购速度相信有关注的人都会知道,线下大渠道的诞生加上线上大渠道,虽然对渠道的议价能力会下降,但是对应的渠道管理效率,投放转化率都会显着的提高,行业的门槛提高了,竞争格局就相对健康了,属于OTC的美好时代是正在来临。

虽说行业的发展阶段确实是可以借鉴“国内类似家电行业的经验”,当策略都是类似的时候,回到最根本,还是产品力,还是这个药能不能让消费者认可,打铁还 需自身硬啊...

康臣拿下的玉林制药前身广西玉林制药厂始建于1956年,是国家商务部首批认定的“中华老字号”企业之一,其中独家品种20个、地理标志产品1个、中药保护品种12个。

这种企业历史,对中药企业而言就是不可复制的资源禀赋,只要策略对,OTC市场刷起来是稳稳的,过去两年玉林的业绩改善已经证明了康臣是有能力去做OTC市场的,销售人员已经从去年底的200多人增至目前的560人,预计未来2-3年将增至1000人,一旦搭建了一个全国的OTC销售网络,未来并购或者孵化的新品种,商业化放量的路径就比较顺利了。

如果再看远一点,未来处方药外流的趋势是确定的,届时目前药品的销售体系必然要迎来重构,处方药销售队伍和OTC销售队伍应该会有更深入的合作,OTC的渠道价值会进一步放大。

因此,一个OTC商业化网络是康臣长期来看最大的看点,玉林只是短期业绩的催化剂。

结语:

有丰富的联想能力,有时候能让我们躲过很多雷;但是有不带情绪的数据解读能力,有时候能让我们抓住一些机会。

这半年的康臣就演绎了这么一出悲喜剧,即使上半年受检修影响业绩增速略微放缓,但是全年20%的增速还是可以预期的,其实故事的最后,并没有这么悲观。