"1+6"产品线稳筑基本盘,康臣药业(01681)强化研产销将迎估值重塑

发布日期:2023-03-30 浏览次数:13636次

虽然去年以来,受多种因素影响,港股医药板块估值大幅回调,但在经过年末震荡筑底阶段后,市场投资情绪显然已逐渐企稳。在此背景下,医药各细分板块如中药板块的投资机会便开始显现。

近期,政策频出明确扶持中医药行业发展,加之中药成长确定性较高,若辅以优异业绩便有望在行情回暖中获得市场偏好,2022年财报新鲜出炉的康臣药业(01681)便是一个良好的观察窗口。

业绩向好,稳定派息

营收盈利双丰收,派息分红保持稳健,是此次康臣药业年报向投资者透露出的最直观的信息。

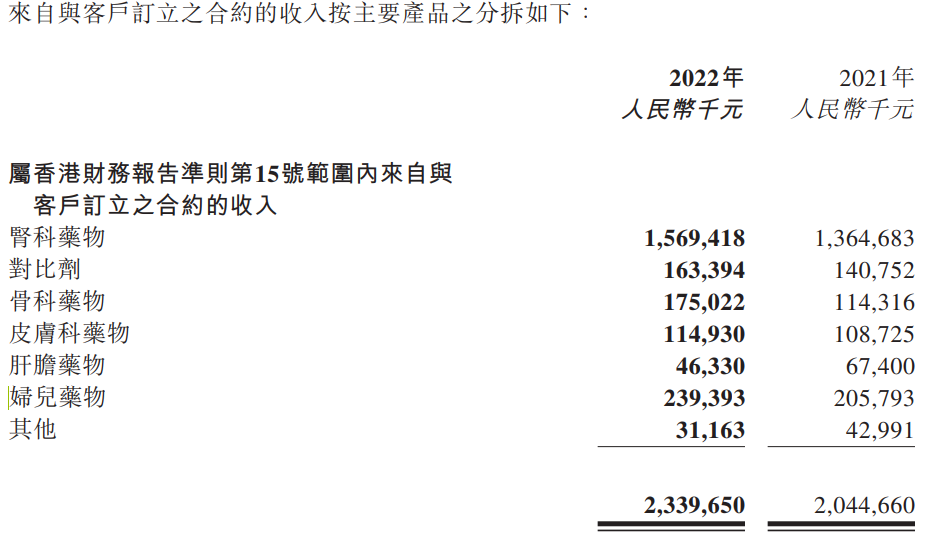

智通财经APP了解到,2022年,康臣药业实现销售收入23.4亿元,同比增长14.4%;当期归母净利润达6.8亿元,同比增长15.7%;毛利率则由74.7%进一步提升至75.3%。

虽然2022年外部市场环境波动不断,但关键财务数据反映康臣药业依旧实现了盈利能力的稳健增长,而公司也保持了一贯高水平的分红派息。报告期内,公司每股基本盈利0.86元,将宣派末期股息每股0.3港元。

值得一提的是,自康臣药业上市以来,公司每年派息比例均基本维持在当年利润的30%至1/3,此次公司派息约占本年度盈利的30.5%。

在稳定派息背后,康臣优异的业绩表现值得投资者关注。

“1+6”多专科领域布局稳筑基本盘

一直以来,康臣药业分部都是康臣药业稳健发展的支柱,2022年康臣药业分部也继续扮演了稳定公司业绩的重要基石。辅以成熟的学术推广模式和深入创新研发提速,康臣药业分部的增长空间正持续快速扩容。

财报显示,2022年公司肾科系列获得销售收入约15.7亿元,较去年同比增长约15.0%。得益于康臣成熟的学术推广体系,其龙头产品尿毒清颗粒继续保持稳健增长,获销售收入15.0亿元,同比增长14.4%。

可见,凭借独家品种、超30年的市场验证、循证医学和系统生物学研究及拥有确切的疗效和众多资质,目前个别省际联盟集采对尿毒清颗粒的销售影响可控。另外,在《中成药治疗优势病种(CKD)临床应用指南》中,尿毒清颗粒还拥有唯一“强推荐”身份,进一步强化了公司临床推广的学术基础,充分彰显出尿毒清颗粒的临床价值。

另外,康臣药业另一拳头产品益肾化湿颗粒也在报告期内拿出了出色的业绩。

其当期实现销售收入0.7亿元,同比增长31.1%。值得一提的是,在解除医保处方限制的同时,益肾化湿颗粒还相继获得了《糖尿病肾病病症结合诊疗指南》1A级推荐及2022年度中国中西医结合学会科学技术奖一等奖,这无疑进一步验证了该产品能够有效降低尿蛋白,延缓肾功能受损。

随着未来产品销售不断扩容,作为康臣的又一大肾科品种,益肾化湿颗粒有望与尿毒清颗粒一起发挥中医药在治疗慢性肾脏病方面的优势,为全球防治肾脏病提供中国解决方案。

在影像产品线领域,公司当期医用成像对比剂的销售收入约为1.6亿元,同比增长16.1%。在该分部业绩喜人的背后,是康臣药业继续采取灵活措施应对集采,不断推动影像板块业绩稳健增长。

从具体措施来看,针对对比剂产品逐步被纳入国家集采,康臣首先是加速推进钆剂和碘剂一致性评价进度;其次是适当加强与公立医院的学术合作,抢占集采报量外的公立医院市场份额,同时加大在民营医院的推广力度,扩大民营医院的覆盖率;最后是通过研发及积极与外部合作,导入新产品,完善公司产品链。

除了持续推动肾科、影像产品线向纵深发展外,康臣还在快速拓展现有妇儿、骨伤、皮肤、肝胆及消化系列产品。

以妇儿产品线为例,2022年,公司妇儿药物的销售收入约2.4亿元,同比增长超16.3%。其中,核心产品源力康®右旋糖酐铁口服溶液大规格推广落地值得投资者关注。2022年上半年,该产品线仅同比增长1.3%,2022年全年的增速主要依靠下半年业绩增长贡献,反映出随着源力康®大规格转换的落地,其业绩增长前景广阔。

作为唯一进入国家基药、医保目录的口服液补铁剂,源力康®凭借其口感好、剂型方便、吸收率高、安全性高及目录准入优势,当前已成为《营养性贫血临床路径》等多种指导的推荐用药,巩固了源力康在儿童、孕产妇IDA预防及治疗赛道的竞争优势。

玉药分部:“品牌+渠道+终端”战略显成效

经过近年持续的改革与调整,在“品牌+渠道+终端”战略指导下,玉药分部顺利跨过改革深水区,成为康臣药业稳筑基本盘的重要力量。

具体来看,在品牌管理上,公司通过“线上+线下”双驱动的模式,进一步打造品牌形象提升至新高度;在渠道拓展上,公司通过强化一级渠道商合作关系,提高产品向终端药店的覆盖率,精准赋能重点客户,增强渠道合作满意度。

另外,在终端管控上,2022年公司联合连锁药店开展促销引流活动,开展门店促销60多场、公关路演200多场、门店宣教活动覆盖3万多人次、云骨疗法体验近10万人、打造终端品牌形象门店3000多家。

多措并举持续拉动纯销良性增长策略的有效性显然得到了良好业绩的验证。数据显示,报告期内玉林制药分部取得销售收入约为3.59亿元,同比增长超15.1%,已连续两年实现了调整整顿后的盈利。

强化研产销实力,进一步提升核心竞争力

2022年,康臣药业围绕研发、生产、销售三个方面,持续提升自身综合实力。财报显示,2022年公司研发投入约1.2亿元,同比增长15.1%。在“自主研发和联合研发并重”的研发策略引导下,公司已通过自主研发取得新进展,通过合作研发打开新局面。

自主研发层面,目前管线布局分布在中药、化药、仿制药、创新药等多领域,并重点布局肾科和影像等重点板块。公司当前共有16款在研产品,其中自主研发产品9款。

值得一提的是,公司现已完成钆喷酸葡胺注射液、碘帕醇注射液一致性评价的申报注册和碘克沙醇注射液的生产批件申报工作;肾科领域,黄芪散微丸和尿毒症瘙痒症小分子创新药分别进入二期临床和即将一期临床。

合作研发方面,康臣正在与药明康德、倍特药业等业界领先药企,在肾科创新药与造影剂产品研发及原料药保障方面强强联手,打造公司可持续性发展的新起点。同时还与中科院深圳先进技术研究院联合设立“超声微泡诊疗一体化联合实验室”。目前公司合作研发产品已达7款。

其次在生产方面,康臣药业霍尔果斯基地于6月18日竣工试产。至此,公司正式完成了南北呼应、覆盖全国的四大战略产业基地布局。

而在市场销售层面,2022年康臣药业的新零售与外贸板块继续发力,多管道控销开花结果。随着直播带货成为近年来的销售趋势,康臣药业开辟了“药品+非药品”的兴趣电商模式,在此带动下,2022年公司各新零售自营平台取得突破性进展:当期电商整体销售超6500万,同比增长约120%;与互联网商销平台达成战略合作,数据化覆盖全国8万单体诊所及30万家微小连锁,实现终端下沉。

另外在外贸上,公司2022年外贸收入超2200万元。截至目前,公司的产品已成功在28个国家销售。

综上所述,作为一个商业化能力已被市场验证的优质标的,康臣药业凭借稳定的产品线、稳定的业绩增长、稳定的研发创新联合体、稳定健康的现金流以及稳定的派息政策,内在价值已持续释放。

公司当前市盈率(TTM)仅为4.7,明显被市场低估,公司投资性价比凸显。从宏观市场来看,《十四五中医药发展规划》出台后,全国多地已相继出台政策支持中药传承发展,因此在当前港股医药整体板块估值回调大背景下,康臣药业作为港股中药板块的领先企业,有望迎来估值重塑。